2022年4月1日に、国税庁は、NFT(ノンファンジブルトークン:非代替性トークン)とFT(ファンジブルトークン:代替性トークン)の税金に関するタックスアンサーを公表しました。

国税庁タックスアンサーNo.1525-2「NFTやFTを用いた取引を行った場合の課税関係」です。

NFTの取引は日本でも行われてきましたが、国税庁からその課税関係に関するガイダンスが出ていませんでした。確定申告の処理や事業プランの計画・遂行に当たって困っていた納税者の方には、朗報だと思います。

まずは、NFTという新種の取引の課税関係について、国税庁としての考え方を明らかにしたことは素直に評価されていいと考えております。

ただし、確定申告シーズンがひと段落したタイミングでNFTの譲渡による所得が譲渡所得に該当する可能性を認めるガイダンスが出されると、課税リスクを回避するなどのために、これまで納税者に対して雑所得で申告するよう説明していた税理士や、すでに雑所得で申告している納税者の方々に少なからずショックや影響を与えそうです💦

しかも、お気に入りのNFTを購入したり、売却したりしている一般の個人の場合は譲渡所得になる可能性の方が高いはずですから。ゲームNFTは、純粋にゲームのプレーを楽しんでいる人がどれだけいるかで、このあたりの一般論が変わってきます。

さて、国税庁のタックスアンサーの内容にはいくつか疑問点やわからない点があります。

以下では、国税庁のタックスアンサーの中身を順番に読みながら、コメントをしていきます。(税務相談・税務調査対応等のお仕事依頼はこちら)

最初に述べておきますが、

暗号資産の譲渡による所得は原則として雑所得であり、譲渡所得には該当しないという国税庁の考え方は変わっておらず、今回のタックスアンサーは暗号資産に該当しないNFTやFTを対象にしたものというべきかもしれません。

また、一般に、実際にはFTというべきものを含めてNFTとよんでいる可能性があります。

様々な事情があり、この記事でのNFTという語の用語法も同様です。

たとえば、極端な話、この記事で使わせていただいているNFTが実際にFTといわれる可能性があったとしても、NFTと呼んでいるということです。

少なくとも課税関係を考える上では、資金決済法上の暗号資産に該当しない以上、NFTであろうが、厳密にはFTというべきものであろうが、課税関係にそれほど大きな影響を及ぼさない。

この前提のもとで、一つひとつのNFTについて、本当にノンファンジブルなのかどうかを厳密に検討して、NFTとよんでるわけではないのです。

そして、ノンファンジブルなトークンだけではなく、ノンファンジブルとはいえないような様々なトークンも世の中に登場しているのですよね。現行の税法上、ノンファンジブルか、ファンジブルかで、取扱いが変わる明確な根拠も基本的には乏しい。

だったら、シリアルナンバーが付与されている・付与されていないゲームNFTや複数のownerを有するOpenSeaで販売されているNFTが、ファンジブルなのか、ノンファンジブルなのか、という問題を追究する必要性も乏しい。

タックスアンサーが、NFTやFTの定義をしていないことと、NFTとFTを同列に扱っていることの背後には、この記事と共通の理解や問題意識があるのかもしれません。

あるいは、これは深読みしすぎであり、単純に、資金決済法上の暗号資産に該当しないファンジブルなトークンを念頭に置いてFTという語を用いているかもしれません。

結局、国税庁の考え方は国税庁に聞かないとわかりませんが、色々な読み方があると思うので、御意見等があれば、お気軽にDMください。

引用される場合は、この記事を引用元としてお示しください。

なお、今回の見出し画像は、KimonoNinjaさん(@KimonoNinja_)作成の忍者のNFTに加えて、クリプトン教授(@Professor___c)作成のワニのNFTを使わせていただいております。大変感謝です✨

NFT・FTタックスアンサーの対象税目は?

国税庁タックスアンサーNo.1525-2

「NFTやFTを用いた取引を行った場合の課税関係」

対象税目

所得税

対象税目は「所得税」ですから、このタックスアンサーの表現や内容にかこつけて、過度に、法人税や相続税など他の税目の税金の取扱いに関する国税庁の考え方を推測するのは控えた方がいいでしょう。

他方で、このタックスアンサーから、NFTやFTそのもの、あるいはこれらに関連する取引の性質について、国税庁がどのように理解しているのかを推し量り、参考とすることは問題ないでしょう。

NFT・FTって何?

国税庁タックスアンサーNo.1525-2

「NFTやFTを用いた取引を行った場合の課税関係」

概要

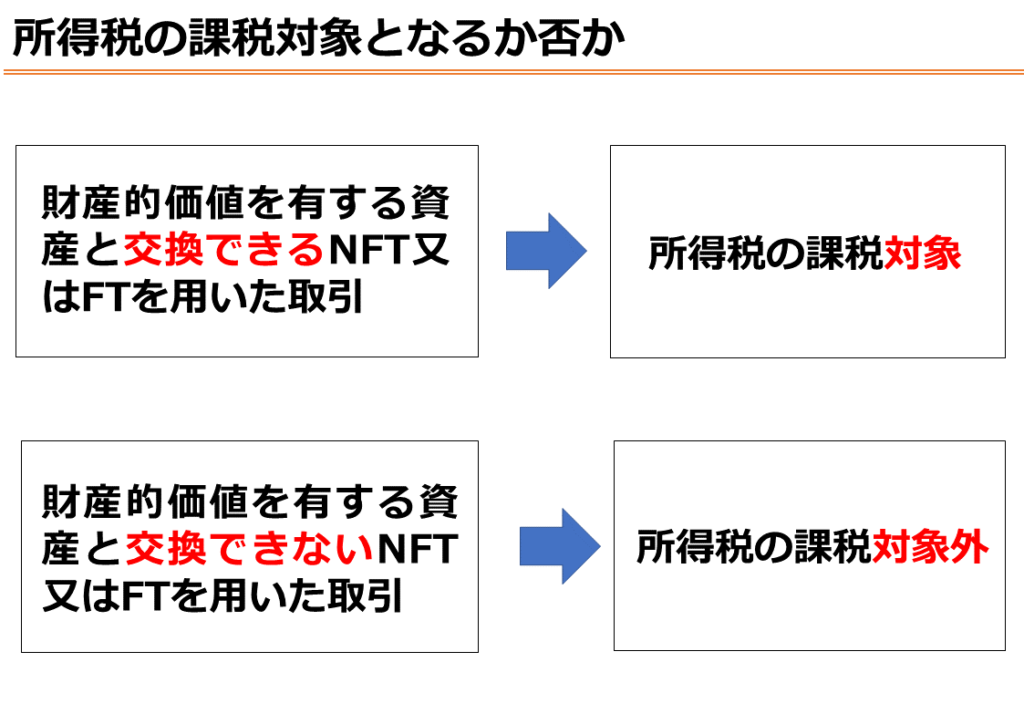

1 いわゆるNFT(非代替性トークン)やFT(代替性トークン)が、暗号資産などの財産的価値を有する資産と交換できるものである場合、そのNFTやFTを用いた取引については、所得税の課税対象となります。※ 財産的価値を有する資産と交換できないNFTやFTを用いた取引については、所得税の課税対象となりません。

NFTやFT、トークンの定義は書いてありませんが、一般的な議論、市場や他の法令の状況を考慮する限り、現段階では、明確な定義づけを示さなかったことはやむをえないことだと思います。

しかし、FTについてはどのようなものが想定されているかが気になります。

タックスアンサーでは「暗号資産」という言葉も使われています。

タックスアンサーでは、FTと暗号資産は異なる概念、あるいは少なくとも部分的には異なる概念であると理解している可能性があります。

もっとも、暗号資産は通常、FTでしょうから、このタックスアンサーは、読み手に戸惑いを与える文章であることは間違いありません。この意味では、もう少し説明が欲しかったですね。

いずれにしても、暗号資産の譲渡による所得は原則として雑所得であり、譲渡所得には該当しないという国税庁の考え方(こちらの記事参照)が変化したとは思えませんので、今回のタックスアンサーは暗号資産に該当しないNFTやFTを対象にしたものというべきかもしれません。

暗号資産のFAQも変わっておりません。

後で述べますが、暗号資産の譲渡による所得が譲渡所得に該当しないという国税庁の不変のスタンスは、タックスアンサーの表現から読み取ることができます。

それでも、暗号資産に紐づけたNFTやFTをどう考えればいいのか?、という問題は残ります。

さて、所得税法上の暗号資産は、資金決済法上の暗号資産です。

資金決済法上の暗号資産は、いずれも財産的価値があることを前提としています(同法2条5項)。よって、所得税法上の暗号資産も財産的価値があることが前提です。

すると、FTだけど財産的価値がないものは資金決済法上の暗号資産に該当せず、よって所得税法上の暗号資産にも該当しませんね。

あるいは、資金決済法上の暗号資産は、いずれも支払手段性を有することを前提とするという立場をとるならば、FTだけど支払手段性がないものは資金決済法上の暗号資産に該当せず、よって所得税法上の暗号資産にも該当しませんね。

金融商品取引法2条3項の電子記録移転権利を表示するものも、資金決済法上の暗号資産から除かれています。収益分配権が付与されているようなトークンは所得税の課税イベントになりやすいので要注意ですね。

FTだけど、資金決済法3条の前払式支払手段(あるいは、通貨建資産に当たると考えられている前払式支払手段と表現すべき場合もあるかもしれません)に該当し、暗号資産に該当しないものもありますね。それから、通貨建資産に該当するステーブルコイン(電子決済手段)ですかね。本源的価値を有すると認められるようなものは、立法又は解釈によって、暗号資産から除かれる可能性がありそうです。

この意味では、少なくとも、所得税法上の暗号資産に該当しないFTで、取引可能なもの(所得税の課税対象となるもの)を観念することはできそうです。もちろん、財産的価値を有する資産と交換できないFTを用いた取引については、所得税の課税対象とならないとしています。

暗号資産の税制に精通する柳澤賢仁税理士(@kyanagisawa)は、JPYCやファントークン、クラブトークンなどが、タックスアンサーがいうところのFTに該当するのではないかという見解を示されています。

ノンファンジブルなトークンだけではなく、ノンファンジブルとはいえないような様々なトークンも世の中に登場しているのですよね。そして、現行の税法上、ノンファンジブルか、ファンジブルかで、取扱いが変わる明確な根拠も基本的には乏しい。

ということで、タックスアンサーのFTは広く暗号資産も含む概念であるが、結局、暗号資産が譲渡所得の基因となる資産に該当しないという立場を採用する以上、暗号資産の譲渡による所得は譲渡所得に該当しないという結論が導かれるようになっている・・・のかもです。

混乱してくるので、ちょっと、概念を整理してみました。

また、冒頭で述べたとおり、一般に、実際にはFTというべきものを含めてNFTとよんでいる可能性があることに留意が必要です。

この記事でも、少なくとも課税関係を考える上では、資金決済法上の暗号資産に該当しない以上、NFTであろうが、厳密にはFTというべきものであろうが、課税関係にそれほど大きな影響を及ぼさないという前提のもと、一つひとつのNFTについて、本当にノンファンジブルなのかどうかを厳密に検討して、NFTとよんでるわけではないのです。

タックスアンサーが、NFTやFTの定義をしていないことと、NFTとFTを同列に扱っていることの背後には、この記事と共通の理解や問題意識があるのかもしれません。

タックスアンサーが、ゲーム内でしか使えない、ゲーム外に持ち出したり、フィアットと交換できないゲーム内通貨を意識しているかどうかという点ですが、そこは特に意識していないかもしれません。

そのようなゲーム内通貨の得喪に関する行為等は、「財産的価値を有する資産と交換できないNFTやFTを用いた取引」という部分の「取引」に該当しそうにないからです。

逆に、P2E、GameFi、ブロックチェーンゲームで使用されるトークンは意識されていると思っています。

なお、タックスアンサーの「暗号資産などの財産的価値」という部分に目をつけて、タックスアンサーについて、NFTやFTが暗号資産又はこれに類するものと交換される場合のみを想定したものと考えることは避けたほうがいいでしょう。

所得税の課税の対象となるNFT・FTとは?

国税庁タックスアンサーNo.1525-2

「NFTやFTを用いた取引を行った場合の課税関係」

概要

1 いわゆるNFT(非代替性トークン)やFT(代替性トークン)が、暗号資産などの財産的価値を有する資産と交換できるものである場合、そのNFTやFTを用いた取引については、所得税の課税対象となります。※ 財産的価値を有する資産と交換できないNFTやFTを用いた取引については、所得税の課税対象となりません。

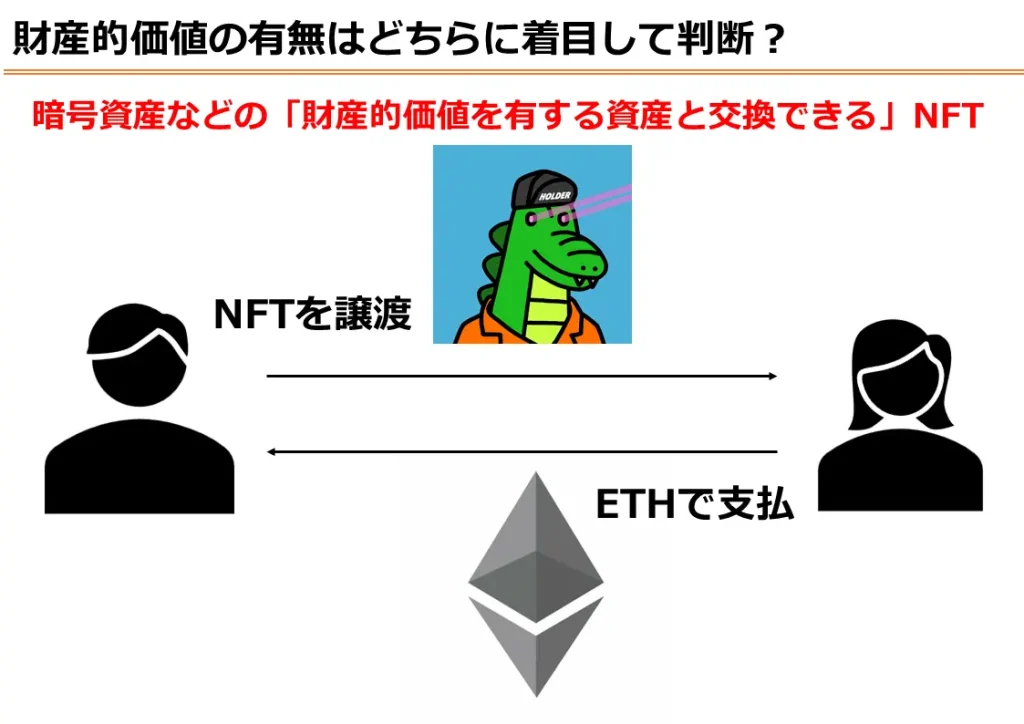

国税庁は、財産的価値を有する資産と交換できるNFT又はFTと、交換できないNFT又はFTの両方が存在するという認識をもっていることがわかります。

注意すべきは、NFTやFTそのものが財産的価値を有するか否かを問題としているわけではないことです。

いいかえると、「財産的価値を有する」NFT又はFTを用いた取引とするのではなく、暗号資産などの「財産的価値を有する資産と交換できる」NFT又はFTを用いた取引と表現している点に注意を向けておきましょう。

どのような議論を経て、このような表現が選択されたかは、当事者にしかわかりませんが、ここでは、このような表現を用いた場合の効果や影響、このような表現を採用した意図など考えてみます。

あくまで、私の勝手な憶測ですが💦、「NFT(非代替性トークン)やFT(代替性トークン)が、暗号資産などの財産的価値を有する資産と交換できるものである場合、そのNFTやFTを用いた取引については、所得税の課税対象となります。」という表現を用いた場合には次のようなことがいえそうです。

①課税対象の判断を行う際に、NFT又はFTが、財産的価値を有するか否かを直接的に判断する必要がない。

②NFT又はFTが、財産的価値を有するものと交換、つまりNFT又はFTが相手方に移転し、その見返りとして財産的価値を有する資産の移転を受けるような取引が課税対象となる。

①は、それ自体財産的価値を有しないNFTやFTが存在すること、あるいは(現段階では)NFTやFTの価値の評価が難しい場合があることを前提に、NFTやFTを取引する場合に見返りとして授受するものに財産的価値があるかどうかで、間接的に、NFT又はFTの財産的価値、ひいては所得(収入)該当性を判断するという意図がある・・・のかもしれません。

市場の未成熟性、Giveawayの多用、OpenSeaのhiddenに入ってくるNFT、「アート」としての価値の議論などなど、NFTの財産的価値自体は難しい側面があることを示す材料はたくさんありますよね。

このような背景がある・・・のかも。

念のために述べておきますが、納税者が財産的価値のあるNFTやFTを譲渡する見返りとして、財産的価値のあるものを受領しないことを選択した場合(「いいえ、お金は一銭も頂きません。・・・」みたいな)に、そのNFTやFTが所得税の課税対象から除外される意味ではありませんし、この場合に、そのNFTやFT自体の財産的価値がゼロとされる意味でもありません。

②は、譲渡可能なものであることを所得税の課税対象とするという意図がある・・・のかもしれません。

イーサリアムの考案者であるVitalik Buterin氏は、譲渡「可能な」NFTは、アーティストや慈善団体を支援するために、それ自体として価値を有するが、譲渡「不可能な」NFTについても、それがどのようなものになるかという点に関して、広く、いまだ開拓されていないデザインスペースが存在するという見解を示しています。

国税庁は、出席証明の用途などに用いられるPOAP(Proof of Attendance Protocol)で、譲渡不可能に設計しているNFTなどが所得税の課税の対象にはならないというメッセージを送ってくれている・・・のかもしれません。

もちろん、POAPのmintに関連して金銭のやりとりが発生する場合は何らかの課税関係が生じますし、譲渡「不可能」なものを「可能」にする道が残されていると、議論はややこしくなります💦

ただ、財産的価値のあるものと譲渡や交換はできなくても、NFTやFTに対する権利を設定したり、利用させることで、対価として、財産的価値のあるものを受け取る取引はありうるというツッコミはできるかもしれません。

このような取引に用いられるNFTやFTについては所得税の課税の対象から除外されると国税庁が考えていることは想定しがたいです。

よって、上記のツッコミにでてくるようなNFTやFTは、広く「財産的価値を有する資産と交換できるもの」に含まれると解すべきですかね。

国税庁が「譲渡」や「移転」ではなく、「交換」という語を用いた背後には、そのような理解がある・・・のかもしれません。

「かも」ばかりのコメントですいません💦

もっと、目から光線が出るような鋭いコメントができればいいのですが・・・Ww

なお、タックスアンサーの「取引」という語に着目して、「DEX × スマートコントラクト」などにより、相手方として法的人格のある者が観念できないようなトランザクション関係は、所得を生み出す「取引」ではないと考えているのではないか、というツッコミは、深読みしすぎだと思います(笑)

所得税の課税対象となる場合の所得区分は?

国税庁タックスアンサー

No.1525-2「NFTやFTを用いた取引を行った場合の課税関係」2 所得税の課税対象となる場合の所得区分は、概ね次のとおりです。

(1) 役務提供などにより、NFTやFTを取得した場合

・役務提供の対価として、NFTやFTを取得した場合は、事業所得、給与所得または雑所得に区分されます。

・臨時・偶発的にNFTやFTを取得した場合は、一時所得に区分されます。

・上記以外の場合は、雑所得に区分されます。

所得税法は、所得をその源泉や性質によって10種類に分けて(所得区分、所得の種類、所得分類といわれます)、それぞれに適した所得金額の計算方法を定めています。

所得区分を定める各条文がどのように規定されているか、どのような趣旨で定められているかなどにもよりますが、基本的には、対価として何を得たか(現金か、暗号資産か、NFTか)という点は、所得区分を決定づけるものではありません。

会社に雇用されて、労働を提供し、その対価として、毎月得る所得は、給与所得になります。この認定判断は、給与を銀行振込みで受領したか、暗号資産やNFTで受領したかによって左右されません。

ですから、「役務提供の対価として、NFTやFTを取得した場合は、事業所得、給与所得または雑所得に区分されます。」というのは、当然ですね。

また、「臨時・偶発的にNFTやFTを取得した場合は、一時所得に区分されます。」とありますが、個人が、法人からNFTをGiveawayされた場合には、一時所得になることは十分考えられます。

もっとも、NFT取引の相手方(NFTの前保有者)が個人であるか、法人であるかを判断するのは通常は難しいため、トラストフリーな世界では、相手方が個人又は法人か、住所又は所在地はどこかなど、取引相手の情報に関して「納税者に」確認を求めることになるような税金の規定は見直しを迫られるかもしれませんし、ここもテクノロジーで解決するようになるのかもしれません。

「上記以外の場合は、雑所得に区分されます。」という部分については、配当所得、不動産所得、退職所得など他の所得区分もありうるのではないかというツッコミもありそうですが、たとえ他の所得区分もありうるとしても、国税庁は単に典型的な例をあげているにすぎない、タックスアンサーはそもそも法令でもなんでもないと理解すれば足りるでしょう。

もう少し、タックスアンサーを読み進みます。

国税庁タックスアンサー

No.1525-2「NFTやFTを用いた取引を行った場合の課税関係」2 所得税の課税対象となる場合の所得区分は、概ね次のとおりです。

(2) NFTやFTを譲渡した場合

・ 譲渡したNFTやFTが、譲渡所得の基因となる資産に該当する場合(その所得が譲渡したNFTやFTの値上がり益(キャピタル・ゲイン)と認められる場合)は、譲渡所得に区分されます。

(注)NFTやFTの譲渡が、営利を目的として継続的に行われている場合は、譲渡所得ではなく、雑所得または事業所得に区分されます。・ 譲渡したNFTやFTが、譲渡所得の基因となる資産に該当しない場合は、雑所得(規模等によっては事業所得)に区分されます。

NFTやFTを用いた取引の譲渡所得該当性を認めた点は大きいですね。

ただ、「譲渡したNFTやFTが、譲渡所得の基因となる資産に該当する場合(その所得が譲渡したNFTやFTの値上がり益(キャピタル・ゲイン)と認められる場合)」という部分は、どう理解すればよいのでしょうか?

前回の記事では、次のような見解を示しました。

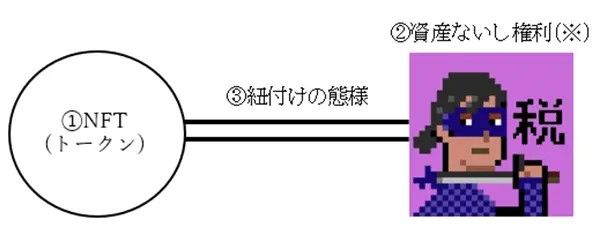

NFTに特有の税金上の取扱いを考える際に提案しておきたいのは、NFTの取引のどこに着目すべきかという視点です。

たとえば、大きくわけて、次の3つの着眼点を示しておきます。

①NFT

②NFTに紐づけられた資産(コンテンツを含む)ないし権利

③NFTとこれに紐づけられた資産ないし権利に係る紐付けの態様

①~③については、次のように説明しました。

➀のNFTは、まさにブロックチェーン上を移転していくNFTに着目するものです。

NFTが暗号資産などに該当しそうなときには、重要な視点です。たとえば、個性があるとはいえないようなNFTをイメージしています。

ただし、それは、もはやノンファンジブルなもの(代替性がないもの)とはいえず、NFTなのかというツッコミがありそうです。②のNFTに紐づけられた資産(コンテンツを含む)ないし権利は、そのままですね。

ファッションとしてNFTを保有している場合、NFTやWeb3.0に深く関わっていることを示すために、NFTを保有している場合も、ここに含めておきましょう。③のNFTとこれに紐づけられた資産ないし権利に係る紐付けの態様は、例えば、デジタルコンテンツ等のデータは、ブロックチェーン上に記録されているのか(オンチェーン)、そうではなくオフチェーンであるか、HTTP(Hyper Text Transfer Protocol)又はIPFS (Inter Planetary File System)によって管理されているかなどをイメージしています。

タックスアンサーでは、「譲渡したNFTやFTが、譲渡所得の基因となる資産に該当する場合(その所得が譲渡したNFTやFTの値上がり益(キャピタル・ゲイン)と認められる場合)」と表現していますから、「譲渡所得の基因となる資産」に該当するか否かはNFT次第であって、上記①のNFTそのものに着目しているように読めますね。

NFTがこれと紐づいているデジタルコンテンツを利用等する権利を表彰するようなものである場合に、その権利の内容や性質を無視して、NFT単体で「譲渡所得の基因となる資産」該当性や「値上がり益」該当性を判断するということでしょうか?

それが認められるならば、なんでもNFT化することで、容易に所得区分を変更できてしまうような気がします。

他方で、タックスアンサーは、上記②のNFTに紐づけられた資産ないし権利に着目し、重視する立場であると理解するならば、それはそれで説明不足か、誤解を招く表現であるということになってしまいます。

組織の決裁を経てタックスアンサーを公表していることに思いを寄せてみると、②の立場に立ちつつ、なおこのような表現をとることは、想定しがたいという見方もありえます。

タックスアンサーの「(注)NFTやFTの譲渡が、営利を目的として継続的に行われている場合は、譲渡所得ではなく、雑所得または事業所得に区分されます。」、「譲渡したNFTやFTが、譲渡所得の基因となる資産に該当しない場合は、雑所得(規模等によっては事業所得)に区分されます。」という部分は、ほぼほぼそのとおりですね。

譲渡所得該当性を認めることと、実際に譲渡所得として判断されることは別問題ですからね。

アーティストやクリエイター、NFT販売業者の方は、雑所得又は事業所得に該当することが通常です。

難しいのは一般の個人がNFTを売買しているケースですね。

この辺りは、前回の記事をご覧ください。

この場合は、譲渡所得になることの方が意外に多くなるかもしれません。

安易に雑所得に該当すると判断するのは色々注意が必要です。

通常、雑所得は、譲渡所得よりも税負担の観点から納税者に不利な所得だと認識されているので、雑所得で申告していれば国税庁には何もいわれないとお考えになる納税者もいるかもしれません。

しかしながら、少なくとも、後で見る、必要経費の関係を見直ししておく必要があるでしょう。

なお、先ほど述べたとおり、タックスアンサーの「譲渡したNFTやFTが、譲渡所得の基因となる資産に該当する場合(その所得が譲渡したNFTやFTの値上がり益(キャピタル・ゲイン)と認められる場合)は、譲渡所得に区分されます。」という部分で、暗号資産は譲渡所得の基因となる資産ではないため、暗号資産の譲渡による所得は譲渡所得に該当しないという国税の立場が貫徹できるようになっていると思われます。

しかも!

タックスアンサーの次の部分を読み比べてみましょう。

(注)NFTやFTの譲渡が、営利を目的として継続的に行われている場合は、譲渡所得ではなく、雑所得または事業所得に区分されます。

・ 譲渡したNFTやFTが、譲渡所得の基因となる資産に該当しない場合は、雑所得(規模等によっては事業所得)に区分されます

主語と述語の記述に違いがありますね。

2番目の文の「譲渡したNFTやFTが、譲渡所得の基因となる資産に該当しない場合」とは、国税庁の立場からすれば、少なくとも、暗号資産はこれに含まれるでしょう。

譲渡所得の基因となる資産の話をしていますから、役務提供ではなく、資産の譲渡の場面が想定された文ですね。

国税庁は、暗号資産の譲渡による所得は、「原則として」雑所得ですから、「例外的」である事業所得のことは括弧書きの中に押し込んで、目立たなくさせているのでしょう!

1番目の文と比較すると、このような思惑が鮮明になってきます。

1番目の文は「雑所得または事業所得」となって、両所得が同等の扱いですね。1番目の文の主語は「譲渡」に着目し、2番目の文の主語は「譲渡したもの」に着目している。

このことから、2番目の文は、譲渡所得の基因となる資産に該当しない暗号資産は、譲渡所得にはなりえず、原則として、雑所得というこれまでの国税庁の立場と矛盾しないことを明らかにする趣旨である、と理解できる(人もいる)。

なにか、すっきりしました。

この読み方が正しいとしても、国税庁はもう少し説明をすべきですね。

最後に

NFTの譲渡所得該当性が認められたということは、ここから税金の取扱い上、注意しなければならないことが増加します💦

少なくとも、前回の記事でも述べたとおり、

譲渡所得の場合に収入から控除できる経費は取得費と譲渡費用に限られます。必要経費であれば、控除できる雑所得や事業所得とくらべると、譲渡所得の計算上、いわゆる経費として控除できる範囲が少し狭くなることに注意が必要です。

NFTの譲渡で赤字をだしている人も注意が必要ですよ。

また、通常、譲渡所得だと、長期間所有している資産の譲渡(取得の日後、5年を超えて所有している資産の譲渡)に係る利益であれば、長期譲渡所得として、課税対象が半分になります(所得税法22条2項2号)。

そうすると、譲渡所得となるNFTを購入した後は、譲渡したら課税されるから譲渡しないとか、長期譲渡所得の恩恵にあやかるため、5年間は二次流通に出さないと考える個人の方が増えるかもしれません(ロックイン効果)。

すると、二次流通市場への供給などに影響がありそうです。

キャピタルゲイン税制の優遇を受けることができるか否かの判断基準を5年よりも短い年数(たとえば1年)としている他国と比較して、日本の税制はどうなっているんだ?という批判的観点からの指摘が強まるかもしれません💦

NFTの課税関係について、注意すべき点は、他にもいろいろありますが、それは別の機会にお話をしましょう。

最後に、デジタル資産の売買がさかんになってきた中で、「日本の」税法がデジタル資産のうち、暗号資産という語を資金決済法から借用し続けていること、暗号資産に特別な取扱いを設けていることの是非については、色々と検討しなければならないように思います。

Special Thanks:

Twitterなどで参考となるご意見をいただけた方、教えていただいた方です。大変感謝申し上げます。

moscat | Ronin Labsさん@moscat_bcg

★実際の税金の申告や個別の税務相談等は、税理士に依頼しましょう。★

※ 引用される場合は、この記事を引用元としてお示しください。