2022年8月31日追記

期末時価評価課税に関する拙稿「法人税法における暗号資産税制の問題点(1・2・完) : 期末時価評価課税の改正提言」が公表されました。

現在、自社発行暗号資産を期末時価評価課税から除外するような改正の気運が高まっていますが、条文に自社で発行したものを除く旨を入れた場合、実際に、自社で発行したものであることをどのように認定、証明するのかという問題が残りそうです。

限界事例かもしれませんが、最初に発行を受けたり、オーナーとしての権限を有するアドレスごと譲渡した場合はどうするかなど、「自社発行は除く」と簡単に条文に書いた場合の執行ないし通達等の問題があるのではないかと考えています。

また、上記のような改正が実現した場合に、どのような改正理由の説明が主税局からなされるのかが気になります。

現時点で会計のルールが変わっていない(つまり、自社発行はもともと実務対応報告では時価評価の対象外である)中で、会計のルールを機縁として導入した法人税法の期末時価評価課税について、自社発行を除外することの理由は何かということです。

もともと、会計と異なり、自社発行の暗号資産に対して時価評価して損益を認識する期末時価評価課税を導入したことについて、しっかりとした立法趣旨がなかったのではないか(会計のルールが変わっていない中で、上記のような改正をすることはそのことを示唆しているのではないか)、という見方も出てくるからです。

建前上は、暗号資産を取り巻く状況や企業ニーズが変わったという説明がなされるかもしれません。Web3.0の国策採用と上記のような改正との関係まではさすがに触れられない可能性もあるでしょう。

期末に時価評価課税への注目

この記事では、法人税における暗号資産の期末時価評価課税の改正に関する議論を整理し、改正案を提案しております。

先に述べておきますが、私(泉)は、この記事で、Web3.0企業やクリプト企業を特別に優遇すべきだと主張しているわけではありません。暗号資産だけ、冷遇するのはいかがなものか、あるいは理論的に考えてみても、期末時価評価益課税は改正されるべき理屈が成り立つのではないか、という立場です。

さて、暗号資産の期末時価評価課税に注目が集まっています。

法人が、事業年度終了時において、活発な市場が存在する暗号資産を自己の計算において有する場合に、時価評価をし、その損益を法人税の所得計算に反映させる規定です。

たとえば、2021年11月7日の日本経済新聞の「酷税に失望、デジタル頭脳去る 暗号資産で『戦えない』」では、暗号資産(仮想通貨)をめぐる税制が足かせになるとして有力スタートアップが2021年、相次ぎ国外に脱出しており、フィンテックの中核をなすブロックチェーン(分散型台帳)技術の開発で日本が競争力を失いかねない、という指摘がありました。

Astar Networkの渡辺創太さんや、techtecの田上智裕さんの記事です。

その少し前には、新経連のブロックチェーンWGによる「ブロックチェーンの官民推進に関する提言」において、次のような指摘がなされ、法人が期末に所有する暗号資産に関わる未実現利益(損失)についても課税対象とされている点について税制改正の要望が示されました。

現状は、値上がり益を目的とせずにトークンを保有する場合(ガバナンストークン)も一律に課税対象。これにより、日本初の有望なスタートアップが税金を支払うことが困難となり、海外へ移転する事態も生じている。

我が国の税制が、新産業における健全な市場形成と企業の国際競争の障壁とならないよう、見直しを行うべきである。

そして、2022年3月30日に、自民党デジタル社会推進本部 NFT政策検討PT(座長:平将明議員)が「NFTホワイトペーパー(案) Web3.0時代を見据えたわが国の2022年3月NFT戦略」を公表し、広く意見を募りました。

このホワイトペーパー(案)では、税に関する記述が多いことに驚かされます!

「政策の失敗や悪影響を恐れるあまり、数十年に一度の将来の経済成長の芽を摘むようなことはあってはならない」という最後の一文にも、そして、本文の内容のクオリティの高さにも並々ならぬ決意を感じさせる秀逸なホワイトペーパー(案)です。

ご担当された塩崎彰久議員のnote「NFTホワイトペーパー。ついに発表。」も必読です。

税関係の記述について簡単に触れておくと、

期末時価評価課税について自社発行トークンを課税対象から除外(ガバナンストークンを「含む」という他の用途・保有目的の暗号資産も除外されることを意識されている記述に注目です!)、申告分離課税は要検討項目、国境をまたぐ取引の所得税・消費税の整理、DAOの法人化・課税関係等の整理、DAO・ブロックチェーン特区などがあります。

私自身は、期末時価評価課税の改正のみでは、数十年に一度の経済成長の起爆剤・栄養剤としては足りないので、税制を含めた特区を作ることに賛成しているので楽しみです。

Web3.0の文脈における税制及びそれ以外の問題点については、DeFi協会の「Web3.0の成長戦略に関する提言」や、DeFi協会・ブロックチェーン推進協会が共同で作成した「⽇本社会のWeb3.0開国にむけたステーブルコインに関する提⾔」にも目を通しておきたいところです。

このような状況の中で、この記事では、期末時価評価課税の改正に向けた議論の土台を提供したいと思います。

専門家の方だけが読むものではないので、なるべく短く、浅く、書くよう努めます。

御意見があれば、お気軽にコメントや、泉宛にDMでお願いいたします。

引用される場合は、個人の見解であることに御留意された上で、この記事を引用元としてお示しください。

実務上、何が問題か?

期末時価評価課税は、実務上、どのような問題を引き起こしているでしょうか?

企業の方の課題感はどのあたりにあるのでしょうか?

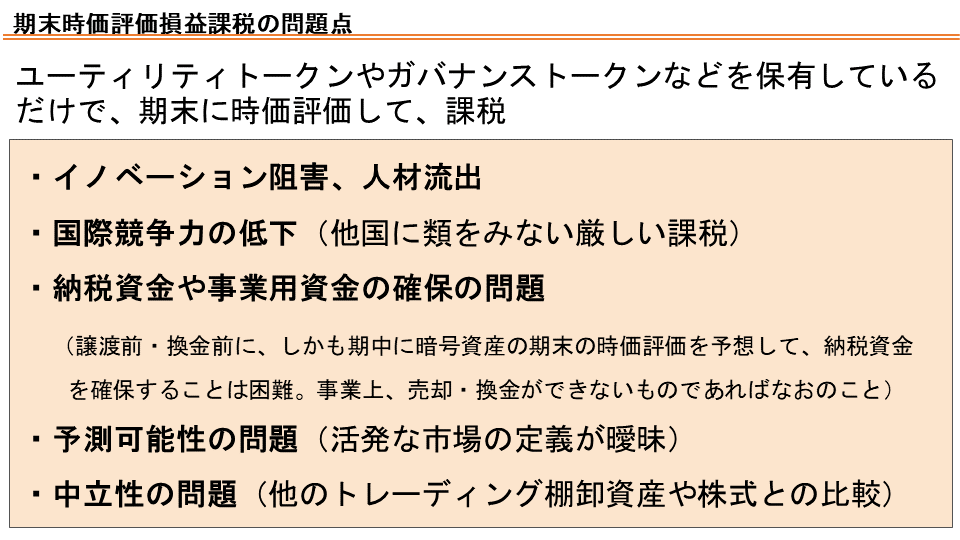

ユーティリティトークンやガバナンストークンを保有していたり、自社や他社のプロジェクトのための流動性供給などを目的として暗号資産を保有しているだけで、期末に時価評価して、課税される(評価益又は評価損を認識する)ことになります。

このことの問題については、Astar Networkの渡辺創太さんの記事「Web3において日本の税制を変えない限り日本に未来はないと思う件について。」をお読みいただいた方が早いです。

ここでは、議論のために、いくつか問題点や実際上の弊害を挙げておきます。

現在、一般社団法人日本暗号資産ビジネス協会(JCBA)さんに御協力を賜り、クリプトやNFT関係の企業の方々にアンケートや個別ヒアリングを実施しています。

御協力いただいた企業の方々、JCBA様にも大変感謝しております。

企業の方の生の声として、たとえば、次のような御意見をいただきました。

期中に取得した暗号資産について、期末の時価がいくらになるのかを予想して、事業資金を用意するのは、無理である。

暗号資産のボラティリティの高さを考えると、正確に期末の時価を予想できるはずがないことは明らかです。

よって、暗号資産の取得時に、期末の時価を正確に予想して、納税資金や事業資金を確保することは難しいですよね。

これでは事業が立ち行かなくなることもありうるでしょう。

活発な市場の定義があいまいである。

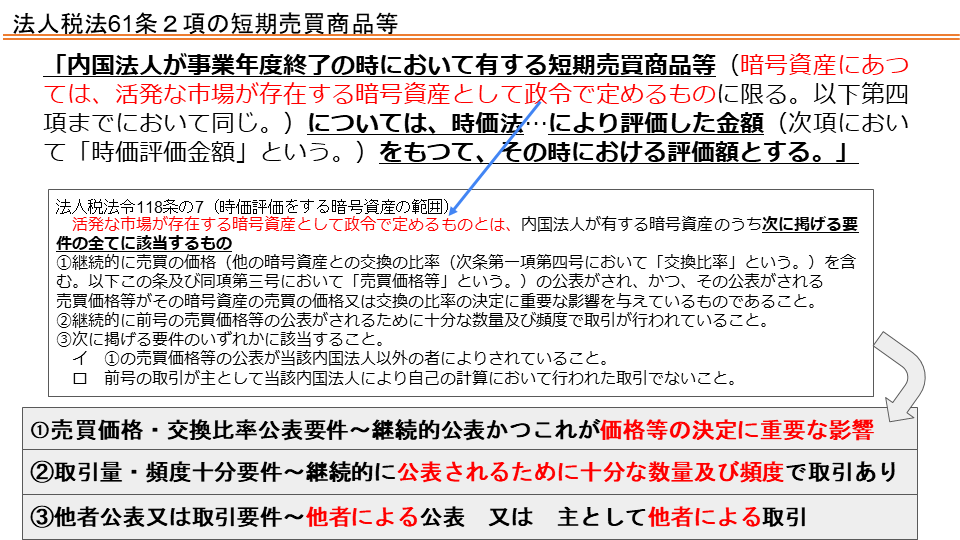

「活発な市場」のある暗号資産のみが期末時価評価の対象です。

期末時価評価を要請する法人税法61条2項で「活発な市場が存在する暗号資産」を時価評価対象として名指ししているのです。

でも、「活発な市場が存在する」かどうかをどうやって判断するのか、という問題が出てきますよね。

細かい判断基準は、法律そのものではなく、政令(法人税法施行令)で定められています。

つまり、法人税法施行令118条の7において、活発な市場が存在するかどうかを判断する際のより具体的な判断基準として、3つの要件が定められています。

3つの要件とは、

①売買価格・交換比率公表要件

②取引量・頻度十分要件

③他者公表又は取引要件

です。

簡単に見ていきましょう。

①売買価格・交換比率公表要件とは、

継続的に売買の価格等(売買の価格のことであり、他の暗号資産との交換比率も含みます)の公表がされ、かつ、その公表がされる売買価格等がその暗号資産の売買の価格又は交換の比率の決定に重要な影響を与えているものであること、です。

②取引量・頻度十分要件とは、

継続的に上記①の売買価格等の公表がされるために十分な数量及び頻度で取引が行われていること、です。

③他者公表又は取引要件とは、

次の要件のいずれかに該当すること、です。

・上記①の売買価格等の公表がその法人以外の者によりされていること

・上記②の取引が主としてその法人により自己の計算において行われた取引でないこと

この記事では、細かい法令の要件は解説しません。

専門家ではない読者の方は、そこまで理解しなくて大丈夫です。

しかし、現時点では極めて稀な例なのかもしれませんが、運営側、発行体の意図とは別に、ユーザーがUniSwapなどにトークンを上場し、それなりに流動性が確保された後、税務調査で「これは活発な市場が存在する暗号資産に該当しますから、課税が漏れていますね」といわれるケースを考えると、少しおそろしいです💦

ところで、期末時価評価課税は、第1期に評価益が出て課税されても、第2期ではその評価益と同額の損失を計上することになります(いわゆる洗替処理されます)し、そもそも、第1期から評価損が計上される場合もあるでしょう。

原則として、法人税法は、評価損益を所得計算に入れることを認めておりませんが、この期末時価評価課税の制度では、暗号資産が期末の時点に下げ相場であるときなどにおいて評価損が早めに計上されることになり、所得の圧縮につながる可能性もあります。

この点については、企業の方から次のような御意見をいただきました。

起ち上げたばかりの企業はそもそも赤字だから、損失を計上しても使い道がない。

そのとおりですね。

一応、赤字(欠損金)は10年間繰り越すことができるとしても。

いずれにしても、少なくとも暗号資産を譲渡していない段階で、あるいは、現金化していない段階で、納税のために現金を用意しなければならないのはなかなか厳しいですよね。

投資家サイドとしても、クリプト企業への投資は魅力的ではない、ということにもなります。

暗号資産による納税は基本的に認められておりませんし。

さらに、問題となるのは、事実上、売却・換金が不可能であるにもかかわらず、期末時価評価課税によって納税を強いられる可能性があることです。

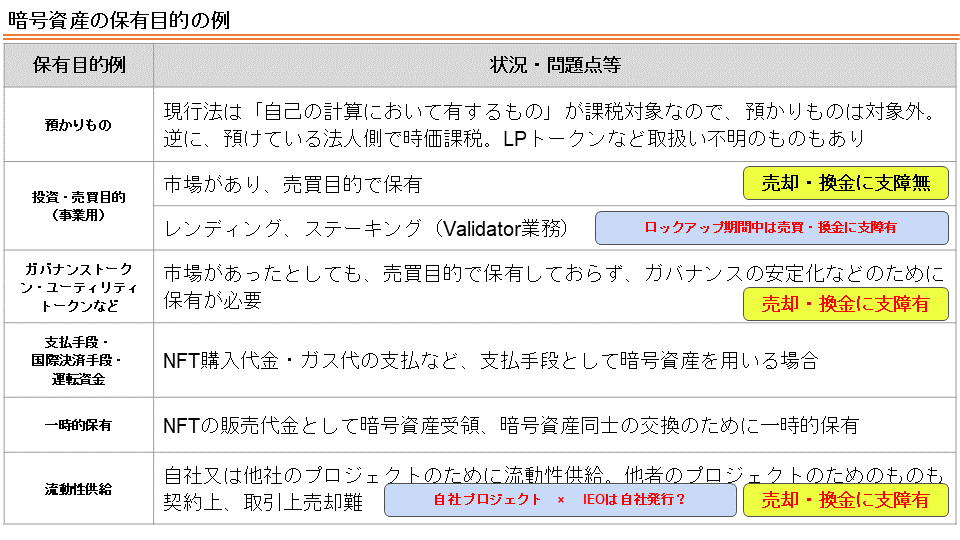

そこで、事実上、暗号資産の売却・換金が不可能・困難な例、暗号資産の保有目的の例について、見てみましょう。

売却・換金が不可能・困難である例(保有目的の例)

自社発行のガバナンストークンについては、事実上、売却・換金が不可能であるか、困難であるケースが存在します。特に分散化が十分ではない段階においては、そのようにいえるでしょう。

他社発行のガバナンストークンについても、そのトークンを事業上の必要があって有しているわけですから、同様に、事実上、売却・換金が不可能であるか、困難であるケースは考えられます。

ユーティリティトークンについては、自社・他社発行問わず、売却・換金が不可能である、売却・換金することに支障がある例があれば、是非教えてください!

運営企業側は基本的に支障ないけど、ユーザー側はあるだろうなというのが今の印象です。

他社のプロジェクトにValidatorとして参加している場合のそのステーキングしている暗号資産については、基本的には、そのトークンを事業上の必要があって保有しているわけですから、同様に、事実上、売却・換金が不可能であるか、困難であるケースは考えられます。

この点は、実際に企業の方の声としてうかがっています。

ブロックチェーンゲームの運営企業などが、自社プロジェクトのためにトークンを流動性供給している場合は、事実上、売却・換金が不可能なケースが多いでしょう。

それだけでなく、他社プロジェクトのために流動性供給している場合にも、事実上(あるいは契約上)、売却・換金が不可能なケースも考えられます。

このことは、MaskJiroさんに教えていただきました。ありがとうございます。

そもそも、ロックアップされていたら、売却・換金が不可能です。

ロックアップの形態や方法等にもよりますが、自社発行であるか、他社発行であるかは問いません。ロックアップ期間が2年間である例を考えると、それに期末時価評価課税をかけるというのはどうなんだと思いますよね。

もっとも、ロックアップ期間中のものについては、期末時価評価課税の対象になるのか、誰が納税義務者なのか、という問題を個別に検討する必要があります。

暗号資産の保有目的の例をいくつか整理しました。

保有目的は複合的ですし、各項目でかぶっている場合もあります。

ほかに、検討すべき保有目的があれば、是非教えてください!

支払手段、運転資金として保有、一時的保有などについて、期末時価評価課税を行うべきなのか、現場の生の声をヒアリングしたいところです。

そもそも、期末に時価評価の趣旨って何でしょう?

趣旨と合わない課税が行われている事態が発生しているならば、改正する必要があるといえそうですね!

期末時価評価課税の趣旨

期末時価評価課税の趣旨について、簡単に触れておきましょう。

令和元年度改正で導入された期末時価評価課税について、そのきっかけは企業会計の実務対応報告38号「資金決済法における仮想通貨の会計処理等に関する当面の取扱い」に、暗号資産の時価評価のルールが入ったことです。

ただし、これはきっかけにすぎません。

法人税法に法律として明記された以上、今後の企業会計の変更等が法人税法の期末時価評価課税の解釈論に与える影響は限定的です。

立法論への影響は多少あるでしょう。

立案担当当局の解説や国会での答弁を眺める限り、期末時価評価課税の趣旨は、以下の3つに集約されると考えています。

①企業会計が時価評価

②売却・換金が容易

③租税回避行為防止

立案担当者は、法人税法においては、売買目的有価証券について、企業会計における時価法の導入に伴い、時価法を適用してその評価益又は評価損を所得に反映させるのが実態に合った処理であると考えられるとの理由から時価法を適用することとされており、短期売買商品についても、同様に企業会計における時価法の導入に伴い時価法を適用することとされているとした上で、次のとおり説明しています。

「活発な市場が存在する仮想通貨については、一般的に、売買、換金について事業上の制約がない、すなわち、市場が存在するため売却・換金することが容易な資産であり、保有し続けなければ事業を継続できないような資産でないことに鑑みれば、時価法を適用してその評価益又は評価損を所得に反映させるのが実態に合った処理であると考えられること、また、時価法を適用しなければ、課税所得が多額となると見込まれる事業年度に含み損のある仮想通貨だけを譲渡するといった租税回避行為が想定されることから、上記のように企業会計において時価法が導入されたことを踏まえ、法人税法においても、活発な市場が存在する仮想通貨について時価法を適用することとされました。」

財務省HP「令和元年度 税制改正の解説」278頁

上記の文中の「売買、換金について事業上の制約がない」の後の「すなわち」が、その後の文章のどこまでをつなげているのかの解釈によって、期末時価評価益課税の趣旨を3つに分けるか、4つに分けるか、という問題があります。

私は、文脈からして、大きく3つに分けて理解すれば足りると考えています。また、国会における財務省の答弁内容からも、そのように考えられるのではないかと見ております。

つまり、令和4年2月4日の第208回国会衆議院内閣委員会第2号において、平将明議員からのガバナンストークンの課税に関する質問に対して、藤原崇財務大臣政務官は次のように答弁しています。

「ガバナンストークンについての課税についての財務省の考え方ということなんですが、一般論として申し上げれば、法人が年度末に保有し活発な市場が存在する暗号資産については、売買目的で保有する有価証券や金、銀などと同様に、おっしゃられたとおり、時価評価を行いまして、評価損益を計上することとなっております。

この取扱いの理由につきましては、企業会計上も時価評価することとされていること、あるいは、売却、換金が容易であること、仮に時価評価を行わなければ、所得の発生する事業年度に含み損のある暗号資産のみを売るといった租税回避行為が想定されることによるものであります。

こうしたことも踏まえ、ガバナンストークンについても、一般的には、事業年度末に時価評価を行い、評価損益を計上するという扱いをしているところであります。」

ということで、期末時価評価益課税の趣旨は、大きく分けて、

①企業会計が時価評価

②売却・換金が容易

③租税回避行為防止

の3つに整理できるのではないかと考えています。

では、これらの趣旨は説得的でしょうか?

法人税法は、取得原価主義を原則とし、期末に時価評価して課税することは例外なのですから、例外から離れる場合にはきちんとした立法趣旨、立法事実が必要になるはずです。

ここでは詳しく説明することは避けますが、それぞれ「う~ん」という感じです。

少なくとも、個人的には説得されません。

たとえば、企業会計の実務対応報告は自社発行の暗号資産は適用対象外ですし、売却・換金が容易ではないものがあることは既に述べたとおりです。

なお、立案担当者が具体的に描いている暗号資産に特有の租税回避があるのであれば、是非教えていただいて、検討したいと考えています。

改正案

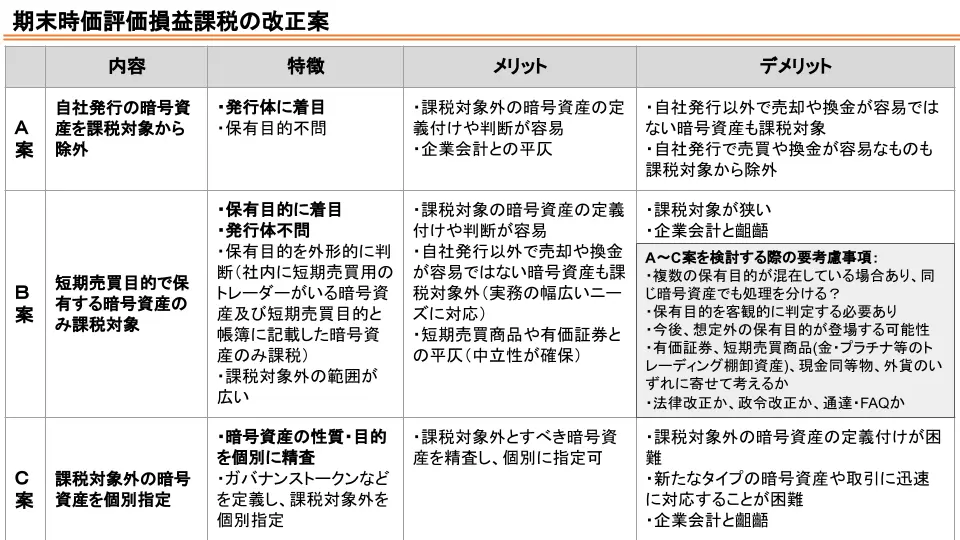

現時点で、大きくわけて3つの改正案が候補にあがるのではないかと思います。

日々、色々な方々からお話をお伺いしているので、また色々と変わるかもしれません💦

A案:自社発行の暗号資産を課税対象から除外

B案:短期売買目的で保有する暗号資産のみ課税対象

C案:課税対象外の暗号資産を個別指定

それぞれの特徴や、メリット・デメリットを整理してみました。

ガバナンストークンだけにスポットライトが当たりがちですが、ガバナンストークン以外の他の性質のトークンでも時価評価課税に適さない場合はありますから、ガバナンストークンのみを適用対象から除外するだけの案は入れておりません。

C案は、ガバナンストークンの定義を法律に明記するなどいろいろ壁があるので、A案とB案のみ補足します。

A案は、発行体に着目し、自社発行の暗号資産を課税対象から除外するもので、(どのような会計処理になるかは今後の議論に委ねられているものの少なくとも現段階では)企業会計との平仄などのメリットがあります。

他方で、A案を採用するときに考えておかなければならないこともあります。

他社発行の暗号資産を一律に課税することになるし、自社発行でも短期売買目的のものは期末時価評価課税の対象でいいのではないかという視点です。

さらにいえば、自社発行のガバナンストークンも、分散化のためなど、やがて売却することはありえます。

その時点で期末時価評価課税がなされることには、それほど違和感は感じないという見解もありうるでしょう。このことは、期末時価評価課税を維持すべきだと方向に誘導するものでは決してありません。

ガバナンストークンのみを取り出して時価評価課税になじまないと主張するのであれば、(ガバナンストークンが自己株式や資本取引とは異なることを前提にすると)より説得力のある根拠が必要であることを示しているにすぎません。

B案は、保有目的に着目し、短期売買目的の場合のみ期末時価評価課税の対

象とするものです。

今後、どのような新しいタイプの暗号資産が登場するかわかりません。

そこは市場に委ねたいところであり、最初から芽をつむような税制にならないようにしてあげたい。実務の幅広いニーズに対応できるように、課税の対象を狭く、明確にしておきたい。

このような立場から、B案を支持する見解もありそうです。

保有目的の判断は難しいとお思いになるかもしれませんが、それは短期売買用のトレーダーがいるか、そうでなくとも企業が帳簿に短期売買用である旨を記載しているか、という外形的判断基準を用意します。

(なお、制度としては、単に取得時点の取得目的のみを問うものではないので、保有目的と表現しています。)

それから、法人税法の中で、期末時価評価課税を採用している数少ない他の資産の取扱いと整合性がとれるというメリットもあります。

基本的に、法人税法で、期末保有資産の時価評価課税をしているのは、有価証券と短期売買商品等です(法人税法61、61の3)。

どちらも会計の影響です。

「短期売買商品」とは金・プラチナなどのトレーディング棚卸資産のことであり、これに「等」をつけて、暗号資産を入れ込んだのです。

短期売買商品等

=短期売買商品(トレーディング棚卸資産)

+ 等(資金決済法上の暗号資産)

そして、実は、有価証券と短期売買商品については、短期売買目的のみが期末時価課税の対象であり、かつ、上記の外形的判断基準を採用しているのです。

お気づきになられましたか?

法人税法は、暗号資産についてのみ、短期売買により利ザヤを稼ぐという保有目的を問わずに、一律に、期末時価評価課税の対象としているのです。

なぜか。もしかしたら、その背後には、国境をこえて、経済的価値を自由に、簡単に、一定の匿名性を確保しながら移転できる暗号資産に対する課税当局なりの恐怖があったのかもしれません。

そうかもしれませんが、より明確にいえることは、平成30年頃の立案当時、一般に、暗号資産は投資対象又は支払手段として保有されているものと考えられていたことに起因していると考えられることです。

このことは、先ほどの「税制改正の解説」や、税制改正に影響を与えた企業会計基準委員会の実務対応報告38号の説明からも読み取ることができます。

しかし、月日は流れ、ガバナンストークン、ステーキング、流動性供給といった保有目的が登場したり、これらが事業上大きな役割を有するようになったり、状況はかなり変化したのです。

日本は、世界で類をみないほど、法令でしっかりと暗号資産税制を作ったために(納税者の予測可能性に資するのでここはきちんと評価したい!)、期せずして、暗号資産についてのみ、短期売買により利ザヤを稼ぐという保有目的を問わずに、一律に、期末時価評価課税の対象とするという弊害を生んでしまった。

他国は、法令ではない行政のガイダンスで柔軟に対応している一方で・・・。

ここでは多くは説明しませんが、日本の暗号資産税制はガラパゴス化していると認識しています。そして、期末時価評価課税はその1つの側面であると捉えています。

立案当時は仕方なかった、一定の合理性があったのかもしれません。

でも、ここでもう一度、国家戦略のこと「も」意識しながら、暗号資産税制を見直した方がいいと思います。

ただし、強調しておきたいのは、この記事ではWeb3.0企業やクリプト企業を特別に優遇すべきだといっているのではありません。暗号資産だけ、冷遇するのはいかがなものか、あるいは理論的に考えてみても、期末時価評価益課税は改正されるべき理屈が成り立つのではないか、という見方があることを読者の方に提供しているにすぎません。

法律改正せずに、政令、通達等、事実認定、個人がガバナンストークンを保有、資金決済法等の改正、企業会計のルールの変更などを通じて、期末時価評価課税の弊害を取り除いたり、回避したりする道もゼロではありませんが、相当、苦しいです。

ここでは詳細は述べられませんが、期末時価評価課税が発動する要件をうまく外す方法もあるかもしれません。しかし、課税を回避するために事業上不要な選択や非効率な選択を企業に強いることには賛成できません。

その上、法改正をせずに、ガイダンス(FAQ)等で超法規的措置がとられる可能性だってゼロだとはいいきれません。

逆に、今後、期末時価評価課税の回避スキームが考案された場合には、法律や政令の改正で抜け穴をふさがれる可能性があります。この場合、租税回避否認規定の発動のリスクもあります。

当局が一律に期末時価評価課税をすべきだという立場である以上は、結局、究極的な解決には至らないのです。

このように考えると、しっかりとした立法論を議論しておくこと、一部の暗号資産については期末時価評価課税の対象外という立法的手当てをしておくことは重要です。

なお、いわゆる「新しい資本主義」を分配・分権・分散などの文脈でとらえるならば・・・・B案は、発行体以外の者がトークンを長期的に保有しながら、自らエコシステムに参加・貢献し、トークンの価値を向上させていくことで利益を享受できる、Web3型の成長と分配のモデルが実現しやすくなり、「新しい資本主義」と親和性があるのではないか、という見解もありえそうです(ただし、期末時価評価課税は法人のみ、個人はキャピタルゲイン税制の問題?)。

この点は、にわタコさんから教えていただきました。ありがとうございます!

期末時価評価課税について、お話したいことはまだまだたくさんあるのですが、長くなりますので、ここで終わりにします。

最後に

DAO、P2E(GameFi)、DeFi、NFTの登場によって、暗号資産の課税関係が再び注目されているように思います。

NFTを販売する事業者は、通常、販売代金を暗号資産で受領するので、暗号資産の課税関係を検討しておくことは重要ですよね。

これをきっかけとして、国民の間で、税の徴収や使い道に対する関心が高まることは、税の専門家としては嬉しいことです。

最後までお読みいただき、ありがとうございました。

御意見があれば、お気軽にコメントや、DMでお願いいたします。

引用される場合は、個人の見解であることに御留意された上で、この記事を引用元としてお示しください。