この記事では、暗号資産(仮想通貨)に関する個人の所得税の税金の基本的な取扱い、とりわけ損益計算の基本的な考え方について、国税庁の「暗号資産に関する税務上の取扱いについて(以下FAQ)」を適宜参照しつつ、事例付きで解説していきます。(税務相談・税務調査対応等のお仕事依頼はこちら)

前回の記事では、暗号資産を日本円や暗号資産と交換した場合の損益計算について説明しました。

今回は、暗号資産の損益を計算する上で欠かせない、暗号資産の譲渡原価を計算する方法である総平均法と移動平均法について説明します。

ちなみに、、、損益計算の結果報告時によく頂く質問、「なんでこんなに利益が多くなるの!?」については、この総平均法・移動平均法の考え方を理解すれば、ある程度解消すると思います。

必見です。

なお、今回は説明の関係上、複雑な計算式が多数出てきます。結論だけ知りたい方は、「総平均法・移動平均法まとめ」のみご覧下さい。

譲渡原価の計算の基本

個人の方が暗号資産を譲渡した場合の譲渡原価の計算の基本的なところをきちんと理解しましょう。

前回の記事で説明したとおり、暗号資産の損益計算は、次の式を用います。

譲渡価額 - 譲渡原価

譲渡原価=

譲渡した暗号資産の1単位当たりの取得価額 × 譲渡した暗号資産の数量

実際の取引では、前回の記事で用いたような取引が1回しかないような例は珍しく、同じ種類の暗号資産を異なる時期に複数回、取得する場合が多いでしょう。

譲渡した暗号資産が、その譲渡した年と同じ年に購入したものである場合もあれば前年以前に購入したものである場合もあると思いますが、その年に譲渡した暗号資産の譲渡原価は、どのように計算するのでしょうか?

今回は、同じ種類の暗号資産を異なる時期に複数回、取得する場合の譲渡原価の計算方法について解説します。

譲渡原価の計算について、FAQは次のように述べています。

譲渡原価は、暗号資産の種類(名称:ビットコインなど)ごとに、「①:前年から繰り越した年初(1月1日)時点で保有する暗号資産の評価額」と「②:その年中に取得した暗号資産の取得価額の総額」との合計額から、「③:年末(12 月 31 日)時点で保有する暗号資産の評価額」を差し引いて計算します。

この「年末時点で保有する暗号資産の評価額」は、その保有する暗号資産の「年末時点での1単位当たりの取得価額」に「年末時点で保有する数量」を乗じて求めますが、「年末時点での1単位当たりの取得価額」は、「総平均法」又は「移動平均法」のいずれかの評価方法により算出することとされています。

要は、「実際に売った分の暗号資産に係わる取得価額(評価額)だけ、譲渡原価(経費)として計上しなさい」ということです。

シンプルな例を出しますと

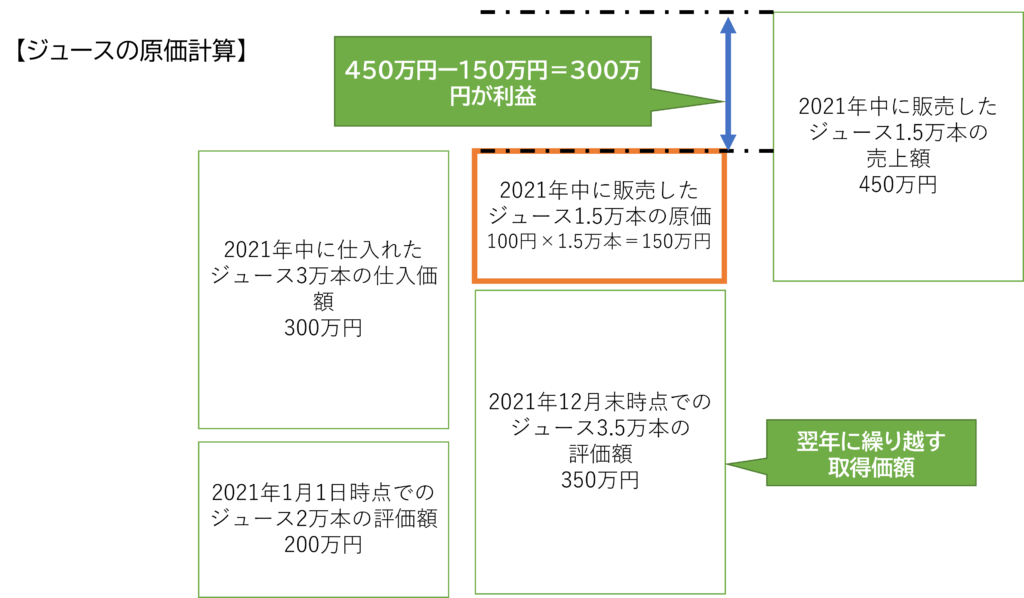

1.2021年1月1日時点の在庫

1本100円のジュース2万本を2021年1月1日時点で在庫として保有しています。

ジュース2万本分の評価額は200万円です。

2.2021年中の仕入れ

2021年中は、1本100円のジュース3万本を300万円で仕入れました。

3.2021年12月末時点の在庫

2021年12月末時点で3.5万本のジュースが在庫として残っています。

在庫のジュースの評価額は350万円です

4.2021年中に販売したジュースに対応する原価

2021年中はジュース1.5万本を300円で販売しました。

原価は1本100円です。

この場合、原価として計上するのは、下図のオレンジ枠の部分150万円ということになります。

また、2021年中のジュースの販売により得られた利益は300万円になります。

ちなみに下図の左側の2つのボックスの金額の合計は、その隣の2つのボックスの金額の合計と必ず一致します。

さて、ここで今の例ではジュースの原価が100円と記載されていましたので、オレンジ枠の金額は簡単に出てきました。実は、このオレンジの枠の部分(2021年中に販売したジュースの譲渡原価)は、次の算式で計算しているのです。

➀前年末の在庫評価額 + ②当年中の仕入額 - ③当年末の在庫評価額

上記の算式のうち、①前年末の在庫評価額は前年における③の金額が入り、②当年中の仕入額は単純に当年中の仕入総額が入るので問題ないでしょう。

問題は、③当年末の在庫評価額です。

期末に残っているジュースの在庫評価額は、仕入時期や仕入金額の異なるジュースを整然と管理し、先に仕入れたものを先に販売することが徹底されていれば、当年末に残っているジュースは仕入時期が後のものであるといえるでしょう。

逆に、当年中に販売したジュースは仕入時期が先のものであるといえます。

でも、場合によっては、後から仕入れたジュースを先に販売するようなことが起きていたとしたら、このようなスッキリとした説明は当てはまりません。

いずれにしても、当年中に販売したジュースの譲渡原価を計算する場合には、そのジュースの③当年末の在庫評価額がポイントとなります。

では、在庫評価額はどのように算出すればよいのでしょうか?

在庫評価額は「在庫数量 × 在庫1つ当たりの取得価額」で算出できますが、「在庫1つ当たりの取得価額」の算定方法は色々存在します。

当年に売れた在庫は、どの時期にいくらで仕入れた分だというように個別に算出する評価方法を採用する場合もありますが、このような評価方法を採用できない・しない場合もあるのです。

そして、どのような評価方法を採用するかによって、短期的にみて、譲渡原価、ひいては利益の額が変わりうるのです。

つまり、在庫の数量は(実地棚卸による実額の数量か、帳簿から算出できる理論上の数量かなどのアプローチがあるものの)基本的に動かせませんから、より重要なのは、在庫の評価方法、評価の仕方ということになりますね。

どのような評価方法を選定するかによって、③当年末の在庫評価額は変わってくる可能性があります。

よって、販売したジュースに対応する取得価額、譲渡原価も変わってくる可能性があり、そうであれば、利益の額も変わりうるのですから、重要なんですよね。

ここまで理解できると、所得税法48の2第1項が「暗号資産の譲渡原価等の計算及びその評価の方法」という見出しの下で、次のとおり定めていることの意味がわかるのではないかと思います。

(暗号資産の譲渡原価等の計算及びその評価の方法)

居住者の暗号資産…につき第37条第1項(必要経費)の規定によりその者の事業所得の金額又は雑所得の金額の計算上必要経費に算入する金額を算定する場合におけるその算定の基礎となるその年12月31日において有する暗号資産の価額は、その者が暗号資産について選定した評価の方法により評価した金額…とする。

この条文は、暗号資産の譲渡原価を計算する際に、その年末の暗号資産の価額を基礎とすることと、その価額は納税者が選定した評価方法で評価した金額とすることを定めているのです。

そうであれば、この条文は、「➀前年末の在庫評価額 + ②当年中の仕入額 - ③当年末の在庫評価額」という上記算式を前提としていることを示しているといえるでしょう。

暗号資産の譲渡原価を計算する際に、この後にでてくる総平均法や移動平均法を用いることを知っている人は多いと思いますが、所得税法が、上記の算式を前提として年末に保有している暗号資産の価額を算出するためにこれらの評価方法を定めていることまで理解している人は少ないように思います。

次に、年末に保有する暗号資産の価額を計算する場合に使用できる総平均法や移動平均法の意味やこれらを使った実際の計算事例を説明します。

説明の前に補足事項を1つ、所得税法施行令119条の2第2項には、

(暗号資産の評価の方法)

第百十九条の二

2 前項各号に規定する取得には、暗号資産を購入し、若しくは売却し、又は種類の異なる暗号資産に交換しようとする際に一時的に必要なこれらの暗号資産以外の暗号資産を取得する場合におけるその取得を含まないものとする。

とあります。

また、所得税基本通達 48の2-1では、

令第119条の2第2項に規定する一時的に必要な暗号資産を取得する場合とは、…この場合において、一時的に必要な暗号資産の譲渡原価の計算における取得価額は、個別法(当該暗号資産について、その個々の取得価額をその取得価額とする方法をいう。)により算出することに留意する。

とあります。

要は、「一時的に必要な暗号資産を取得した場合は総平均法や移動平均法ではなく、個別法で計算する。」ということが書かれています。

そのため、本来は総平均法・移動平均法で計算する暗号資産と、個別法で計算をする暗号資産が存在するはずなのです。しかし、実務においてはトランザクション数が多い場合、個別の取引を指定して個別法で計算することが事実上不可能であることから、総平均法、移動平均法で一括して計算を行うことが殆どです。

よって、このnoteでは総平均法・移動平均法による計算方法について確認していくこととします。

総平均法とは何ですか?

暗号資産の譲渡による所得を計算する際の原則的な評価方法である総平均法について、解説します。

【総平均法とは】

同じ種類の暗号資産について、年初時点で保有する暗号資産の評価額とそ

の年中に取得した暗号資産の取得価額との総額との合計額をこれらの暗号資

産の総量で除して計算した価額を「年末時点での1単位当たりの取得価額」

とする方法

要するに、総平均法とは、取得価額をその年中において入手した暗号資産の平均単価で計算する方法です。

この総平均法、「本来は」すごく簡単な計算方法です。

何故かというと

【総平均法の計算式】

1年間に取得した同一種類(名称)の暗号資産の取得価額の総額

÷1年間に取得した同一種類(名称)の暗号資産の数量

=年末時点での1単位当たりの取得価額(注)前年から繰り越した暗号資産がある場合には、①と②にそれぞれにその価額、数量を加算します。

この計算を1回するだけで、全ての同一の種類の暗号資産の売買時の取得価額が出てくるので、取引のたびに計算する必要がありません。

ただ、暗号資産の場合は、

・取り扱う暗号資産の種類が多い

・数量が上は天井知らずの桁数、下は底なし沼のような小数点

・時価も取れたり取れなかったりする

・取引内容が(損益を計上すべき)売買や交換なのか、そうでないのかが分からないことが多い

といった特有の事情により、実際には、非常に複雑な計算や判断が求められることがあります。

総平均法の計算事例

総平均法の計算事例を見ていきましょう。

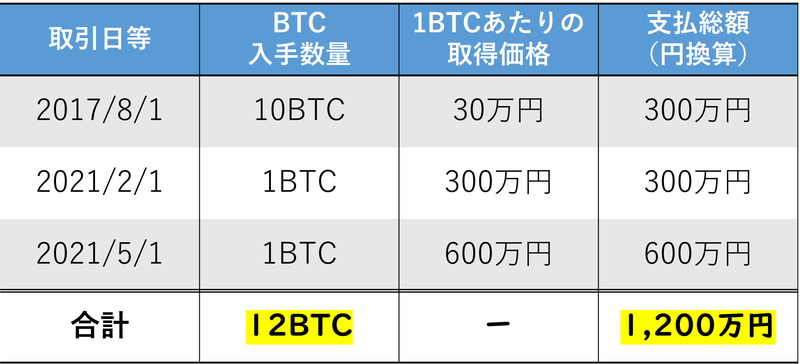

問1 以下の取引を行った場合に、2021年のBTCの取得価額の計算はどうなりますか?なお、2021年12月末時点でのBTCの保有数は5BTCです。

1.2017年8月1日に300万円で10BTC(1BTC=30万円)を購入した。

2.2021年2月1日に12万XRP(1XRP=25円、12万XRP=300万円)で1BTC(1BTC=300万円)を購入した。

3.2021年4月1日に1,300万円で2BTC(1BTC=650万円)を売却した。

4.2021年5月1日に1BTC(1BTC=600万円)をエアドロップにより入手した。

5.2021年11月1日に5,600万円で8BTC(1BTC=700万円)を売却した。

※手数料については省略

注意事項を先に述べておきます。

・ 2021年2月1日の取引は暗号資産同士の交換

この場合の取得価額は、支払った暗号資産、または取得した暗号資産の時価(原則、等価交換であるためどちらの時価でもよい)の日本円換算額を用いることとなります。XRPを譲渡していることになるため、損益が発生する可能性がありますが省略します。

・ 2021年9月1日のエアドロップ

次回執筆予定の暗号資産の損益計算ってどうやるの?(基本編その3)をご覧下さい(1BTCもエアドロップされるなんてあるのかというツッコミは置いておきましょう)。

さて、総平均法の計算ですが、BTCを購入した取引だけを抜き出します。

すると下の表のようになります。

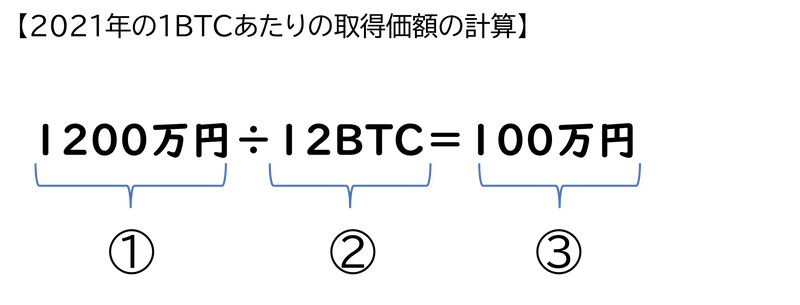

では、1BTCあたりの取得価額を計算します。

①1年間に取得したBTCの取得価額の総額

②1年間に取得したBTCの数量

③年末時点での1BTCあたりの取得価額

(注)前年から繰り越した暗号資産がある場合には、①と②にそれぞれにその価額、数量を加算します。

ちなみに、、、2017~2020年の年末時点で保有しているBTCの評価額計算を省略していますが、何故でしょう?

それは、、、2017~2020年にBTCの売却や交換などの課税イベントが発生していないためです。

例えば2017年における年初(1月1日)時点で保有する暗号資産の評価額は0円です。

これに2017年8月1日にBTCを300万円分取得しているため、期末(翌年初)時点でのBTCの評価額は300万円をそのまま使うだけでよくなります。

また、2018~2020年までの取引にはBTCの売却も購入も行っていないことから、年末時点で保有しているBTCの評価額計算を省略できます。

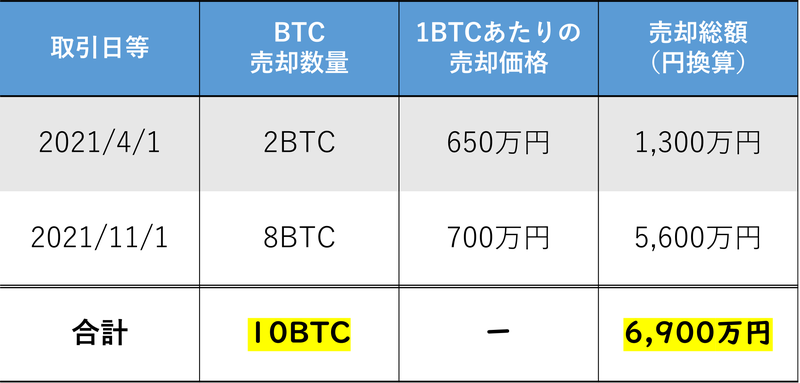

次に売上部分を見てみましょう。

2021年は合計で10BTCを6,900万円で売却していますね。

この時、1BTCあたりの譲渡原価は100万円です。

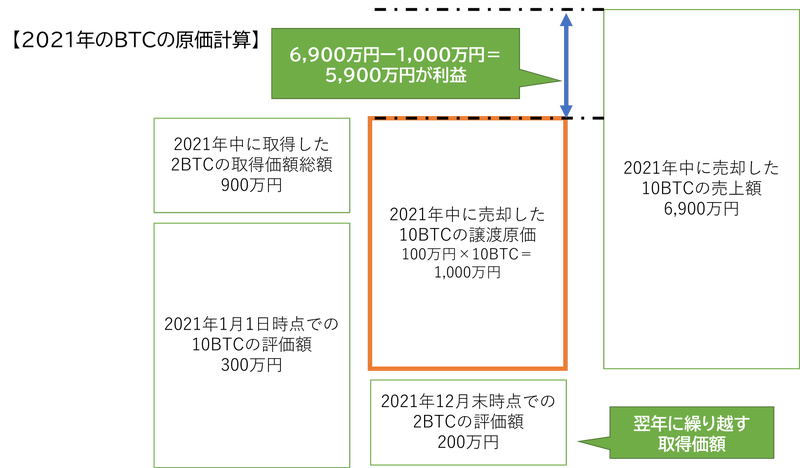

では、これを先ほどのジュースの例で使った表に当てはめると以下のようになります。

この表から、2021年のBTCの売買による利益は5,900万円というのがわかりました。

さて、総平均法の計算結果もさることながら、もし、ご自身が2017年ごろから取引をされていたとして、2021年の確定申告で5,900万円の所得が出た、となったらいかがでしょう?

税率は住民税含めると55%です、納税に苦慮されるのではないでしょうか。

このケースの場合、暗号資産を日本円に変え始めたのは2021年です。

このようなケースでは、多くの方はそれまでに、何となく「BTCで利益は出てるんだろうな」という認識はあったけれども、まさかこれだけの金額になっているとは、、、と驚愕します。

ここで税理士として、お伝えしたいことは、定期的に暗号資産の損益計算をしておくことの重要さです。

例えば、2021/1/1時点でBTCの評価額が分かっていさえすれば、概ねご自身が追加でBTCを購入した際に、大体どれくらいの金額のBTCが増えたかの目算は立つはずです。

定期的な損益計算を放置していると、いざBTCがMoon(月まで届きそうな勢いで相場が上昇すること)した際に予想外の金額の利益(&税金)が生じてしまうのです。

利益が出ること自体はよいのですが、それに対して納税資金をきちんと用意出来るか。そこも検討しなければいけないため、儲かったはいいけど税金を払えず、結局差し押さえ、、、といったことも起こりうるのです。

そのため、攻め(情報収集や上手な投資)と守り(利益のコントロール)はセットで考えていくことが重要です。

移動平均法とは何ですか?

次に、「所得税の暗号資産の評価方法の届出書」を提出することにより選択可能な移動平均法について見てみましょう。

【移動平均法とは】

同じ種類の暗号資産について、暗号資産を取得する都度、その取得時点に

おいて保有している暗号資産の簿価の総額をその時点で保有している暗号資

産の数量で除して計算した価額を「取得時点の平均単価」とし、その年12月31日から最も近い日において算出された「取得時点の平均単価」を「年末時点での1単位当たりの取得価額」とする方法

要するに、暗号資産を入手する都度、暗号資産の残高と入手時点での平均単価を算出することで、取得価額を計算する方法です。

【移動平均法の計算式】

取得時点で保有する同一種類(名称)の暗号資産の簿価の総額

÷取得時点で保有する同一種類(名称)の暗号資産の数量

=取得時点の平均単価

保有する暗号資産について他の暗号資産やNFT、日本円等と交換するたびに、この計算を行います。

取引の都度、計算を求められますから、移動平均法は、総平均法と比べて、手間のかかる評価方法です(暗号資産の場合、計算ソフトがあるので楽ではありますが、そもそも1年に2回も暗号資産の損益計算をすること自体、ハードルが高い)。

その代わり、総平均法を採用した場合には年末にならないとわからない暗号資産の損益が、期中でもわかるようになります。

暗号資産で利益が出た場合に、ふるさと納税を利用して税負担を抑えるお客様が多くいらっしゃいます。移動平均法を使えば、その都度、ふるさと納税の控除限度額のシミュレーションができるようになるので、移動平均法はそれなりに需要があります。

税理士としては、本格的に暗号資産取引を行っているお客様とは、確定申告時にだけコンタクトとるのではなく、その年の予想納税額を随時お示しした上で、実効性と継続性のあるタックスプランニングを提供することが重要だと考えています。

移動平均法の計算事例

移動平均法の計算事例を見ていきましょう。

問2 以下の取引を行った場合に、2021年のBTCの取得価額の計算はどうなりますか?なお、2021年12月末時点でのBTCの保有数は2BTCです。

1.2017年8月1日に300万円で10BTC(1BTC=30万円)を購入した。

2.2021年2月1日に12万XRP(1XRP=25円、12万XRP=300万円)で1BTC(1BTC=300万円)を購入した。

3.2021年4月1日に1,300万円で2BTC(1BTC=650万円)を売却した。

4.2021年5月1日に1BTC(1BTC=600万円)をエアドロップにより入手した。

5.2021年11月1日に5,600万円で8BTC(1BTC=700万円)を売却した。

※手数料については省略

ここでもXRP自体の損益計算に関する記述は省略します。

移動平均法の場合、暗号資産を取得する都度、平均取得単価を計算します。

あえて、2017年8月1日の購入時(初回購入時)の取得原価について考えてみますと、この時点では他の取引はないため、その購入時の1枚当たりのBTCの取得価額がそのまま平均取得単価となります。

つまり30万円です。

よって、2017年12月末時点の1枚当たりのBTCの平均取得単価も30万円です。

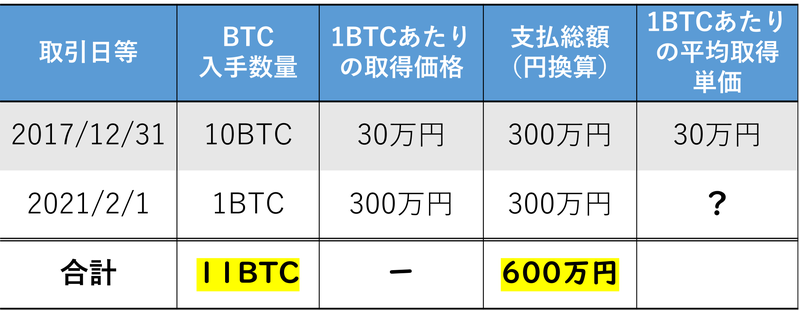

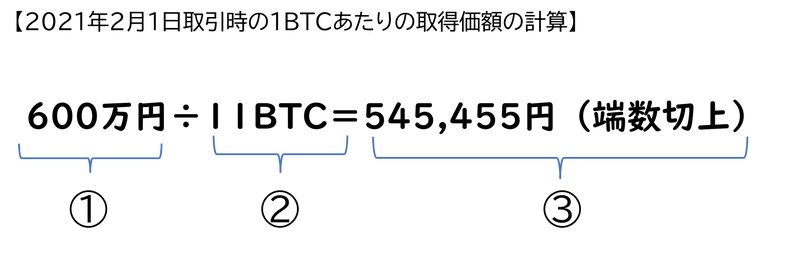

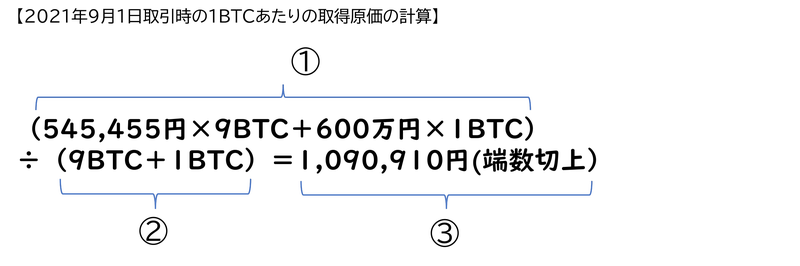

このことを前提として、2021年2月1日に新たにBTCを購入した時点の1BTCあたりの取得価額の計算を考えてみましょう。

上記表の「?」の部分を算出するためには。「BTC入手数量」、「支払総額(円換算)」の合計行(黄色マーカー部分)を用いて下記の通り、計算することになります。

①2021年2月1日時点で保有しているBTCの取得価額の総額

②2021年2月1日時点で保有しているBTCの数量

③2021年2月1日時点での1BTCあたりの取得価額

これによって、2021年2月1日に新たにBTCを購入した時点の1BTCあたりの平均取得単価は545,455円であることがわかります。

なお、暗号資産の取得価額の計算時の端数処理については、国税庁から特段の指定はありません。

また、実務上は殆ど計算ソフトで損益計算をしていること、また通常は端数自体が税額に大きく影響を与えることが少ない部分ではあります(普通の取引であれば)。

この事例では有価証券の取得価額計算において、総平均法・移動平均法によって1単位当たりの金額を計算したとき1円未満の端数がある場合は、その端数を切り上げるという規定(所得税法施行令105①、措通37の10・37の11共-14)があることから、そちらを準用して切り上げで処理しています。

(国税庁の正式な取扱いはどうなっているのでしょうね?)

問題提起としては、上記のような取得価額計算方法については、例えば1兆枚の暗号資産で、1枚当たりの単価が0.000001円といった取引を前提としていないため、下手に四捨五入や小数点切上をしてしまうと、それだけで利益が大きくずれてしまう可能性がある暗号資産もあるということを述べておきたいです。

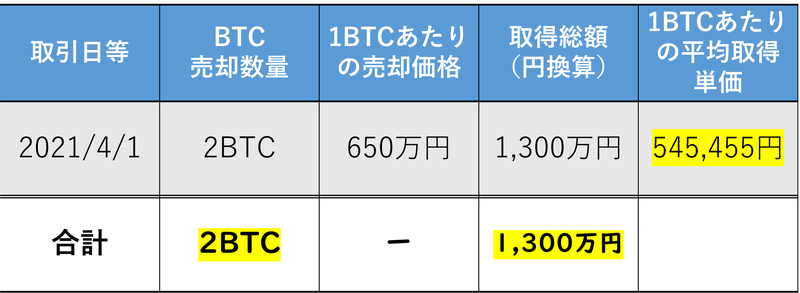

さて、いよいよ本番です。2021年4月1日に暗号資産の売却を行いました。

この場合はどうなるでしょうか?

総平均法と異なり、この時点で利益及び譲渡原価を計算します。

計算式は下記の通りです。

①譲渡価額(売却価額)

②譲渡した暗号資産の1単位当たりの取得価額(譲渡原価の計算1)

③譲渡した暗号資産の数量(譲渡原価の計算2)

④所得金額(儲けた額)

⑤1枚あたりBTCの平均取得単価

⑥売却後のBTC保有数量

⑦売却後の保有BTCの取得価額

となります。

もしこれで、ふるさと納税のために当年の所得を計算したい場合は、ここで計算した利益(所得金額)を元に、ふるさと納税の控除限度額を計算できますね。

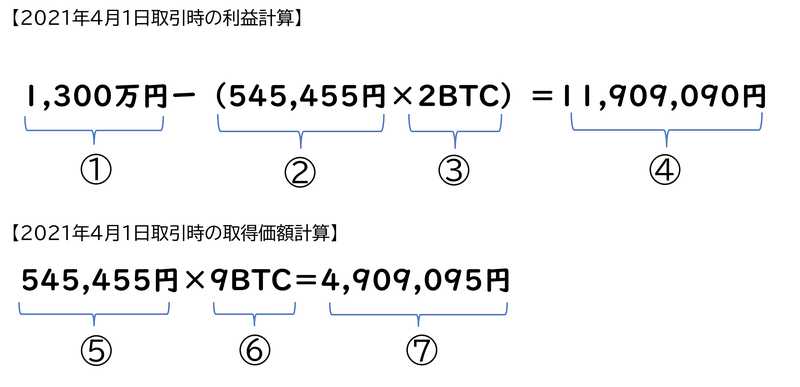

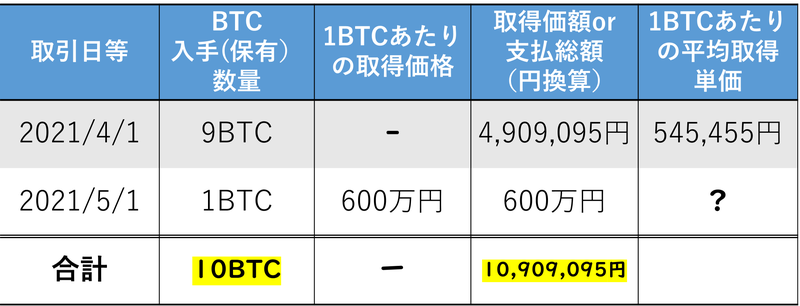

次に2021年5月1日に1BTCを入手した場合は、どうなるでしょうか。

先ほど同様に、上記表の「?」部分に入る1BTCあたりの平均取得価額を計算すると下記のようになります。

①2021年9月1日時点で保有しているBTCの取得価額の総額

②2021年9月1日時点で保有しているBTCの数量

③2021年9月1日時点での1BTCあたりの平均取得価額

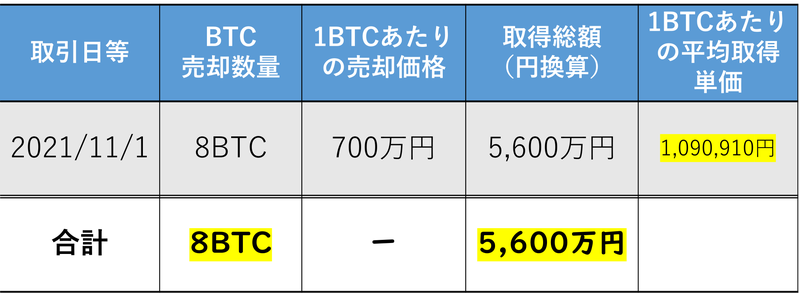

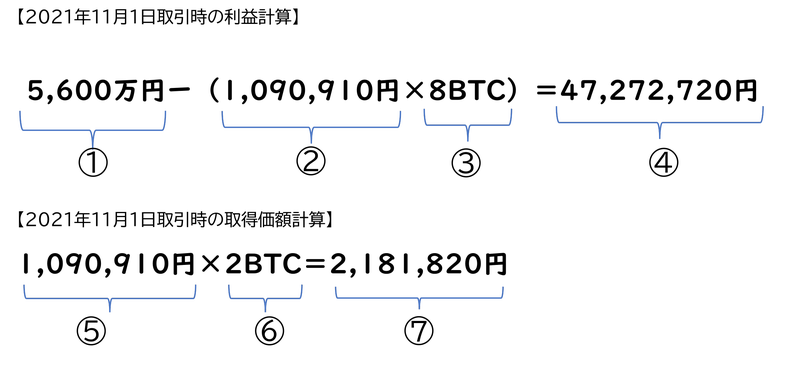

最後に、5,600万円で8BTC(1BTC=700万円)を売却した2021年の11月1日の取引を計算しましょう。これも2021年4月1日時の計算と同じになり、利益の額は47,272,720円です。

①譲渡価額(売却価額)

②譲渡した暗号資産の1単位当たりの取得価額(譲渡原価の計算1)

③譲渡した暗号資産の量(譲渡原価の計算2)

④所得金額(儲けた額)

⑤1枚あたりBTCの平均取得単価

⑥売却後のBTC保有数量

⑦売却後の保有BTCの取得価額

よって、2021年の利益は11,909,090円に、47,272,720円を足した59,181,810

円ということがわかりました。

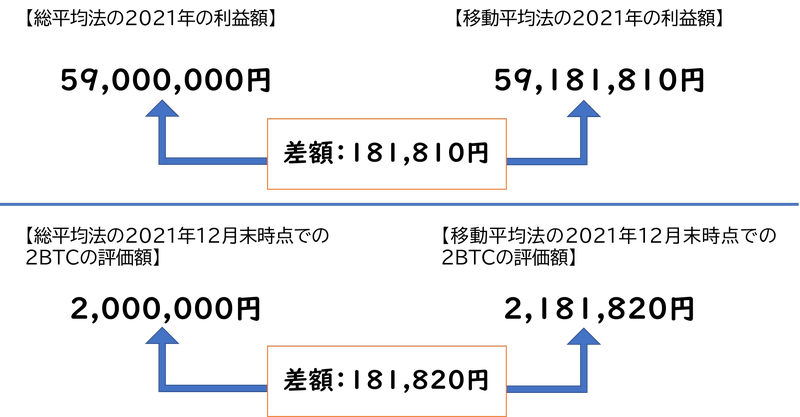

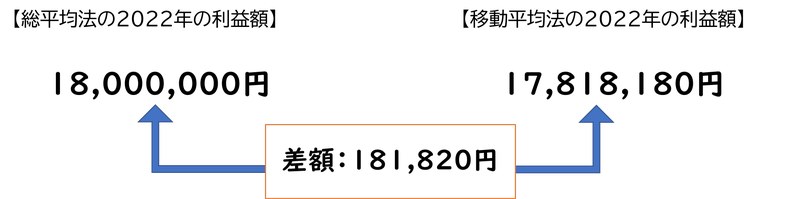

総平均法で計算した所得額が5,900万円だったので、移動平均法で計算した場合の利益は総平均法で計算した場合の利益よりも181,810円高く計算されたことになりますね。

また、併せて取得価額(この後にBTCを取得していないので、期末評価額とも言えます)についても2,181,820円と計算できました。総平均法の場合の期末評価額は200万円だったので、こちらも181,820円ほど移動平均法の方が期末評価額が高く計算されていますね。

不思議ですね、あれだけややこしい計算をしてきたのですが、総平均法と移動平均法の利益の差額と取得価額の差額がほぼ変わらない結果となりました。

さて、このことが次にお話することに、大きく関係してくるので覚えておいてください。

総平均法と移動平均法はどっちがオトク?

さて、ここまでお読みになられて、「じゃあ総平均法の方が得じゃん!移動平均法はやめておこう!」とお思いになられたかもしれませんが、少々お待ちを。

実際にはどっちがオトクかを検証してみましょう。

問3 以下の取引を行った場合に、総平均法と移動平均法ごとに2022年のBTCの利益計算はどうなりますか?

【前提】

2021年末時点でBTCの保有数量は2BTC。

総平均法によるBTCの期末評価額は200万円。

移動平均法によるBTCの期末評価額は2,181,820円。1.2022年12月31日に2BTCを2,000万円(1BTC=1,000万円)で売却した。

※手数料については省略

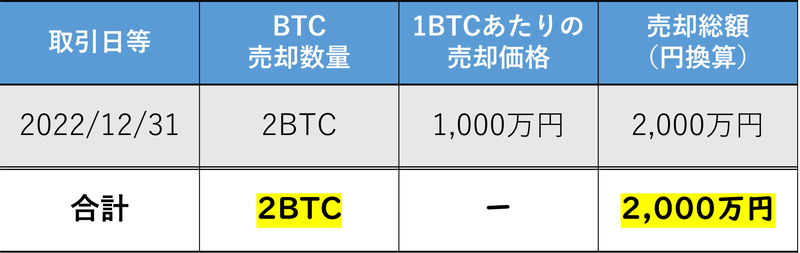

まずは総平均法で計算した場合、利益はどうなるでしょうか?

先ほど同様に売上部分を抜き出しましょう。

ここで2,000万円で2BTCを売却し、年末時点でBTCの残高は0になるので、表にするとこうなります。

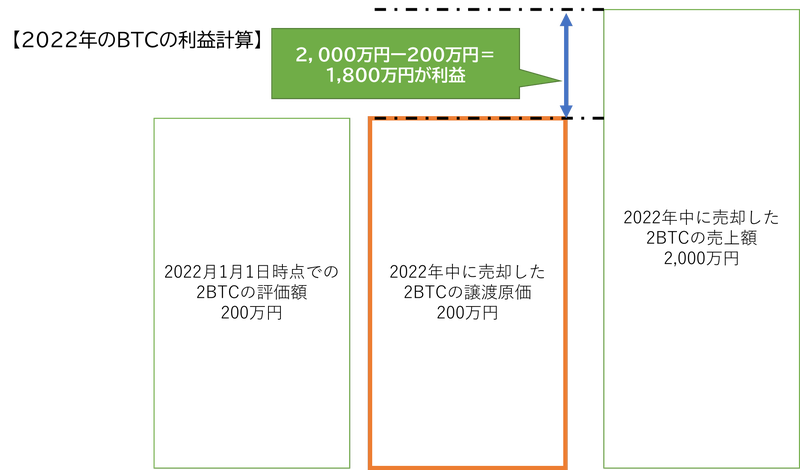

このことから総平均法で計算した場合、2022年の利益は1,800万円です。

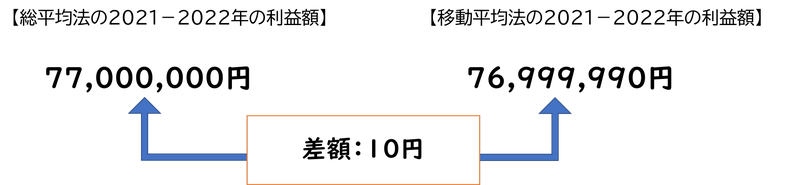

2021年の利益1,100万円及び4,800万円と合計すると、2017~2022年の間で、BTCを初めて購入し、その全て売却するまでの利益を総平均法で計算した場合、7,700万円となります。

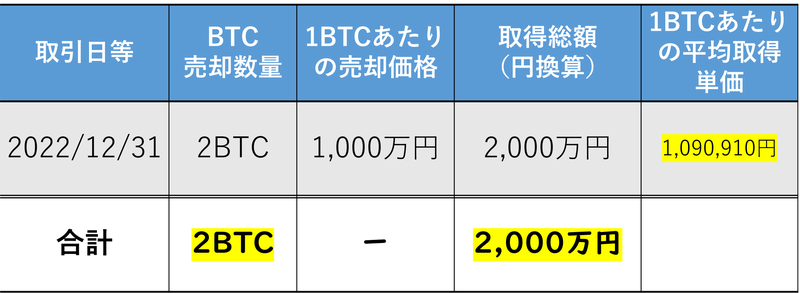

では、移動平均法ではどうでしょうか。

こちらもまずは売上部分を表にしたあと、その金額をもとに利益計算を行います。

①譲渡価額(売却価額)

②譲渡した暗号資産の1単位当たりの取得価額(譲渡原価の計算1)

③譲渡した暗号資産の量(譲渡原価の計算2)

④所得金額(儲けた額)

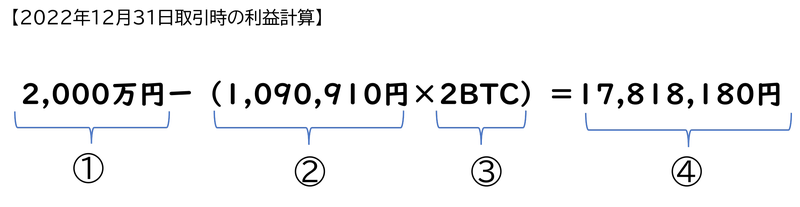

移動平均法で計算した場合、2022年の利益は17,818,180円です。

2021年の利益11,909,090円及び47,272,720円と合計すると、2017~2022年の間で、BTCを初めて購入し、その全て売却するまでの利益を移動平均法で計算した場合、76,999,990円となります。

不思議ですね!異なる計算方法を使ったにもかかわらず、利益額がほぼ変わりません(ちなみに10円のズレは小数点を切り上げした結果生じています。もっと単純な事例にすると差額は±0円になります)。

ヒントは2022年の総平均法、移動平均法の利益額及び2021年の期末時点での取得価額にあります。

2022年の総平均法の利益は1,800万円

2022年の移動平均法の利益は17,818,180円

両者の差額は181,820円です。

一方、

2021年期末時点の総平均法の取得価額は、200万円

2021年期末時点の移動平均法の取得価額は、2,181,820円

こちらも両者の差額は181,820円です。

どちらの差額も同じですね。

これはつまり、2021年に総平均法で計算した際に計上されなかった利益額が、翌年以降に持ち越されたということを示しています。

よって、長い目で見れば、「総平均法・移動平均法はどちらの方式を使っても最終的な利益の額は同じ」ということになります。

どちらの方法を使っても利益の額は最終的に一致してしまう以上、総平均法、移動平均法の選択には意味がないのでしょうか?

それは違います。

日本では累進税率を採用している関係上、利益の額が大きくなれば大きくなるほどその税金の負担割合は上がっていきます。

また、暗号資産取引は必ずしも毎年利益が出るとは限りません。時には赤字になる年も出てくると思います。

そういう赤字になりそうな年には、利益が大きく算出されやすい計算方法を選べば、節税につながります。

ただし、所得税法等は、一度選択した評価方法(総平均法又は移動平均法)は、原則として、3年間は他の方法に変更できないという制限を設けているので注意が必要です(所得税法施行令101,119の4,所基通達 47-16 の2、48 の2-3)。

ちなみにですが、今回の例では2021年において総平均法の方が利益が少なく計算されましたが、これは、2021年のBTCの価格相場が高騰していたことが主な要因です。

総平均法は、1年を通して取得した暗号資産の取得対価と取得数量を用いて計算する関係上、上昇トレンド時に暗号資産を購入する機会が多ければ多いほど、その年の1月1日から12月31日までに行った売却による利益が低くなりやすいのです(細かい検証は長くなるため割愛します)。

総平均法・移動平均法まとめ

以上から、総平均法と移動平均法のメリット・デメリットは下記の通りになります。

総平均法と移動平均法は、どちらの方法を選んでも、最終的には利益の額は同じになります。

また、それぞれにメリット・デメリットがあるため、一概にどちらがいいとも断言出来ません。

ただ、強いていえば、基本的に多くの個人の方が暗号資産取引で利益が出る時は、暗号資産が全体的に上昇傾向にある時であり、かつ過去の暗号資産全体の値動きを見ていると、年の後半に価格が上がるケースが多いです。

よって中間損益計算が可能な人の場合、厳密な価格は出ません(これは中間損益計算以降に取引する場合、移動平均法でも同じ。ただし、利益予想は移動平均法の方がしやすい)が、ある程度の利益額を把握することは出来るため、総平均法を選んでいる方が結果的にはいいのではないかとは思っています。

ただし、利益額、取引内容などにも左右されるので、評価方法を検討する際は、必ず税理士に相談してください。

なお、総平均法・移動平均法の比較で、よく「計算が簡単」、「計算が複雑」とありますが、暗号資産の損益計算はどちらを選んでも計算が複雑であり、計算ソフトを使わないと計算できないケースが殆どなので、その点はどちらを選んでもよいと思います。

★実際の税金の申告や個別の税務相談等は、税理士に依頼しましょう。★

※ 引用される場合は、この記事を引用元としてお示しください。

※ お困り事があればご相談ください。